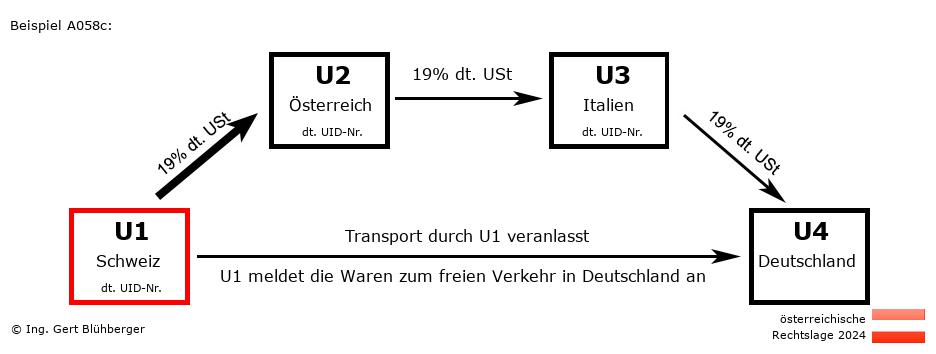

Sachverhalt:

Ein deutscher Unternehmer U4 (=Empfänger) bestellt bei seinem italienischen Lieferanten U3 (=2. Erwerber) eine Maschine. Dieser wiederum bestellt die Maschine beim österreichischen Großhändler U2 (=1. Erwerber). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim Schweizer Produzenten U1 (=Erstlieferant) und weist diesen an, die Maschine direkt an den deutschen Unternehmer U4 zu liefern. Der Schweizer Produzent U1 meldet die Waren zum freien Verkehr in Deutschland an, liefert "verzollt und versteuert" und ist demnach Schuldner der Einfuhrumsatzsteuer. Kurzbeschreibung des Reihengeschäfts:

- Registrierungspflichten:

- Der Schweizer Unternehmer U1 muss sich in jenem Land registrieren lassen, in dem die Waren zum freien Verkehr angemeldet werden (Deutschland).

- Der österreichische Unternehmer U2 muss sich im Bestimmungsland Deutschland registrieren lassen.

- Auch der italienische Unternehmer U3 muss sich im Bestimmungsland Deutschland registrieren lassen.

- "Lieferung 1" von U1 (Schweiz) an U2 (Österreich)

- "Lieferung 2" von U2 (Österreich) an U3 (Italien)

- "Lieferung 3" von U3 (Italien) an U4 (Deutschland)

- Einfuhrumsatzsteuer:

- Nachdem der Schweizer Unternehmer U1 beim Grenzübertritt die umsatzsteuerliche Verfügungsmacht über die Waren hat und Schuldner der Einfuhrumsatzsteuer ist, ist er zum Vorsteuerabzug aus dem Titel der EUSt berechtigt. Er kann das Verfahren "EUSt-NEU" (§ 26 Abs. 3 Z 2 UStG) anwenden, wenn er dies bereits bei der Zollanmeldung erklärt.

- Wenn der Unternehmer U1 zwar den Transport beauftragt, aber nicht "verzollt und versteuert" liefert, sondern beispielsweise die Anmeldung zum freien Verkehr für den Unternehmer U2 erfolgt, findet keine Lieferortverlagerung gem. § 3 Abs. 9 UStG statt. Die Lösung dieser Variante entspricht dem Beispiel, bei dem der Unternehmer U2 den Transport veranlasst.

- Besonderes Merkmal dieses Reihengeschäfts

- Da der Lieferer U1 die Waren zum freien Verkehr anmeldet und somit Schuldner der Einfuhrumsatzsteuer ist, kommt es zur Lieferortverlagerung gem. § 3 Abs. 9 UStG nach Deutschland. Aus diesem Grund ist die Lieferung von U1 an U2 in Deutschland steuerbar (19% dt. USt) und der Schweizer Unternehmer U1 muss sich in Deutschland registrieren lassen.

Detailbeschreibungen aus der Sicht der einzelnen Unternehmer: Aus der Sicht des Erstlieferanten U1 (aus der Schweiz): Aus der Sicht des Erstlieferanten U1 (aus der Schweiz):

Registrierung:- Der Schweizer Unternehmer U1 muss sich in jenem Land registrieren lassen, in dem die Waren zum freien Verkehr angemeldet werden (Deutschland) und gegenüber U2 mit seiner deutschen UID-Nummer auftreten.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist aufgrund der Lieferortverlagerung nach Deutschland gem. § 3 Abs. 9 UStG in Deutschland steuerbar. Die Rechnung muss daher mit 19 % deutscher Umsatzsteuer unter Angabe der eigenen deutschen UID-Nummer ausgestellt werden.

- Umsatzsteuervoranmeldungen:

a) beim Schweizer Finanzamt: Eine Erfassung in der UVA richtet sich nach den gesetzlichen Bestimmungen des Drittlands.

b) beim deutschen Finanzamt: Erfassung des Umsatzgeschäfts als steuerpflichtige (Inlands-)Lieferung und Abfuhr der Umsatzsteuer aus dieser Lieferung beim deutschen Finanzamt.

Für die Geltendmachung des Vorsteuerabzugs aus dem Titel der EUSt ist die Einfuhrumsatzsteuer in die UVA entweder als "Vorsteuern betreffend die entrichtete Einfuhrumsatzsteuer" oder beim Verfahren EUSt-NEU als "Vorsteuern betreffend die geschuldete, auf dem Abgabenkonto verbuchte Einfuhrumsatzsteuer" einzutragen.

Aus der Sicht des 1. Erwerbers U2 (aus Österreich): Aus der Sicht des 1. Erwerbers U2 (aus Österreich):

Registrierung:- Der österreichische Unternehmer U2 muss sich im Bestimmungsland Deutschland registrieren lassen und gegenüber U1 und U3 mit seiner deutschen UID-Nummer auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der deutschen UVA einzutragen.

Eingangsrechnung:

- UVA (beim deutschen Finanzamt):

Die in der Eingangsrechnung enthaltene deutsche Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist dementsprechend in der UVA zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Deutschland (U4) steuerbar. Die Rechnung muss daher mit 19 % deutscher Umsatzsteuer unter Angabe der eigenen deutschen UID-Nummer ausgestellt werden.

- UVA (beim deutschen Finanzamt):

Erfassung des Umsatzgeschäfts als steuerpflichtige (Inlands-)Lieferung und Abfuhr der Umsatzsteuer aus dieser Lieferung an das deutsche Finanzamt.

Aus der Sicht des 2. Erwerbers U3 (aus Italien): Aus der Sicht des 2. Erwerbers U3 (aus Italien):

Registrierung:- Der italienische Unternehmer U3 muss sich im Bestimmungsland Deutschland registrieren lassen und gegenüber U2 und U4 mit seiner deutschen UID-Nummer auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der deutschen UVA einzutragen.

Eingangsrechnung:

- UVA (beim deutschen Finanzamt):

Die in der Eingangsrechnung enthaltene deutsche Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist dementsprechend in der UVA zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Deutschland (U4) steuerbar. Die Rechnung muss daher mit 19 % deutscher Umsatzsteuer unter Angabe der eigenen deutschen UID-Nummer ausgestellt werden.

- UVA (beim deutschen Finanzamt):

Erfassung des Umsatzgeschäfts als steuerpflichtige (Inlands-)Lieferung und Abfuhr der Umsatzsteuer aus dieser Lieferung an das deutsche Finanzamt.

Aus der Sicht des Empfängers U4 (aus Deutschland): Aus der Sicht des Empfängers U4 (aus Deutschland):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Die in der Eingangsrechnung enthaltene deutsche Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist dementsprechend in der UVA zu erfassen.

Anmerkungen zum Reihengeschäft:

- Obige Detailbeschreibungen aus der Sicht der einzelnen Unternehmer stellen nur einen Anhaltspunkt dar, wie die steuerrechtliche Beurteilung wäre, wenn in Deutschland die österreichischen Gesetze gelten würden. Ebenso in der Reihengeschäft-Skizze wie auch in der Kurzbeschreibung wurden nationale Abweichungen zur österreichischen Gesetzeslage nicht berücksichtigt!

- Beim beschriebenen Verfahren "EUSt-NEU" (§ 26 Abs. 3 Z 2 UStG) handelt es sich um eine speziell in Österreich anwendbare Regelung, die möglicherweise in Deutschland nicht anwendbar ist.

- Die Beurteilung dieses Reihengeschäfts aus dt. Sicht finden Sie im reihengeschaeftrechner.de (sowie in der englischen Version im chaintransaction-calculator.de).

Bitte beachten Sie die Nutzungsbedingungen sowie den Haftungsausschluss. |